Wenn Sie einen Kredit aufnehmen, wird Ihnen häufig zusätzlich eine Restschuldversicherung angeboten. Diese soll Ihre Kreditraten für den Fall des Todes, Arbeitsunfähigkeit oder Verlust des Arbeitsplatzes absichern. Doch die Versicherung zahlt selten und ist in der Regel sehr teuer.

Foto:

bramgino / adobe.stock.com

Das Wichtigste in Kürze:

- Ob Banken, Autohäuser oder Elektronikfachmärkte: Wenn Sie einen Kredit abschließen, boten Ihnen bislang die Kreditgeber zusätzlich häufig eine Restschuldversicherung an.

- Die Restschuldversicherung soll Sie absichern, falls Sie die Raten nicht zahlen können, zum Beispiel wegen Jobverlust, Krankheit oder Tod.

- Restschuldversicherungen sind jedoch meistens sehr teuer und springen häufig nicht ein. Es gibt bessere Alternativen, wie die Risikolebensversicherung und die Berufsunfähigkeitsversicherung.

- Wir raten meist von Restschuldversicherungen ab. Wenn Sie bereits eine Restschuldversicherung abgeschlossen haben, können Sie diese in der Regel kündigen.

- Für Neuverträge ab dem 02.01.2025 gilt: Der Restschuldversicherungsvertrag darf erst eine Woche, nachdem Sie den Kreditvertrag unterschrieben haben, geschlossen werden.

On

Was ist eine Restschuldversicherung?

Restschuldversicherungen werden insbesondere abgeschlossen für

- allgemeine Ratenkredite,

- Autokredite,

- Finanzierung von Geräten oder Möbeln.

Andere Bezeichnungen sind Restkreditversicherung oder Ratenschutzversicherung.

Die Restschuldversicherung soll das Risiko absichern, dass Sie im Todesfall, bei Jobverlust oder Arbeitsunfähigkeit Ihre Raten nicht mehr zahlen können. Im Versicherungsfall wird die monatliche Kreditrate in der Regel für einen begrenzten Zeitraum übernommen. Die Versicherungssumme richtet sich nach der Kredithöhe.

Banken, Sparkassen oder auch Online-Kreditportale bieten Ihnen die Restschuldversicherung an, wenn Sie ein Verbraucherdarlehen aufnehmen. Auch wenn Sie in Auto- oder Möbelhäusern oder in Elektronikfachmärkten eine Ratenfinanzierung abschließen, wird Ihnen diese Versicherung häufig angeboten.

Bis Ende 2024 wurde die Restschuldversicherung zeitgleich mit dem Kreditabschluss abgeschlossen. Seit dem 2. Januar 2025 darf die Versicherung erst eine Woche nach Abschluss des Kreditvertrags abgeschlossen werden. Das soll Verbraucher:innen vor übereilten Abschlüssen schützen und ihnen mehr Zeit für eine fundierte Entscheidung geben. Verstößt der Versicherer gegen diese Regel, ist der Versicherungsvertrag ungültig.

Warum raten wir regelmäßig von der Restschuldversicherung ab?

Die Restschuldversicherung ist teuer und leistet nur selten. Aber auch das bisherige Vorgehen bei der Vermittlung kritisieren wir. Es bleibt abzuwarten, welche Veränderungen die neue Gesetzgebung bewirkt, die seit dem 2.1.2025 in Kraft ist. Diese Kritikpunkte hatten wir bisher an Restschuldversicherungen:

- Druck auf Verbraucher:innen bei der Vermittlung: Für Versicherungsvertriebe wie Möbel- oder Autohäuser, Banken und Kreditportale war bislang der Verkauf von Restschuldversicherungen lukrativ, vor allem da sie hohe Provisionen erhielten. Wer die Versicherung ablehnen wollte, stieß häufig auf Hinweise wie: "Ich trage alle Kosten und Risiken selbst." Diese Formulierung konnte verunsichern und dazu führen, dass sich viele Verbraucher:innen für die Versicherung entschieden.

- Wenig Sachverstand bei den Vermittlern: Restschuldversicherungen enthalten viele Ausschlüsse und Wartezeitklauseln und machen das Produkt damit kompliziert. Der Versicherungsvertrieb muss in einer Beratung zu dem Produkt ermitteln, ob der oder die Kund:in überhaupt eine Versicherung benötigt. Doch vielfach sind Vermittler von Restschuldversicherungen gar keine Versicherungsexperten. Deshalb sollten Sie sich vor Abschluss genau informieren und nicht ohne eine ausführliche Beratung eine solche Versicherung abschließen.

- Hohe Kosten und höherer effektiver Jahreszins, als im Kreditvertrag angegeben: Die Versicherungsprämie wurde häufig als Einmalbetrag direkt mit dem Kredit finanziert, sodass sich der Nettodarlehensbetrag erhöhte. Dadurch stiegen auch die Zinskosten, denn die Versicherungskosten wurden mitverzinst. Obwohl dies eine erhebliche finanzielle Belastung darstellte, mussten diese zusätzlichen Kosten nicht im effektiven Jahreszins ausgewiesen werden. Das bedeutete, dass der tatsächliche effektive Jahreszins oft höher war als der im Kreditvertrag genannte Zinssatz. Seit 2025 dürfen Kredit und Restschuldversicherung nicht mehr zeitgleich abgeschlossen werden. Wie die Finanzierung der Versicherungsprämie aktuell gehandhabt wird, ist uns bisher nicht bekannt. Wenn Sie kürzlich eine Restschuldversicherung abgeschlossen haben, können Sie uns unterstützen, wenn Sie an unserem Aufruf teilnehmen.

- Die Restschuldversicherung hat viele Ausschlüsse: Ob die Versicherung überhaupt einspringt, ist fraglich. Oft enthalten die Vertragsbedingungen umfangreiche Ausschluss- und -Wartezeitklauseln sowie sogenannte Karenzzeiten. In welchen Fällen Ihre Restschuldversicherung tatsächlich zahlt, können Sie in den Versicherungsbedingungen nachlesen. Die Bedingungen sind aber sehr oft schwer verständlich.

- Achtung bei Online-Kreditanfragen: Besonders bei Online-Kreditanfragen kam es immer wieder vor, dass eine Restschuldversicherung abgeschlossen wurde, obwohl es später gar nicht zum Kreditvertrag kam. Wenn so ein Fall auftritt, wenden Sie sich gerne Ihre Verbraucherzentrale zur Überprüfung.

Brauche ich überhaupt eine Restschuldversicherung?

Prüfen Sie Ihre bereits vorhandenen Versicherungen, bevor Sie eine Restschuldversicherung abschließen. Häufig besitzen Sie bereits eine gesetzliche Absicherung, mit der Sie bei Arbeitslosigkeit oder Arbeitsunfähigkeit Ihren Lebensunterhalt zunächst bestreiten und damit unter Umständen auch die Kreditraten zahlen können. Als Arbeitnehmer:in sind Sie bereits versicherungspflichtig in der gesetzlichen Arbeitslosenversicherung. Bei Krankheit gewährt der Arbeitgeber in den ersten sechs Wochen Lohnfortzahlung. Ab der siebten Woche zahlt die Krankenkasse Krankengeld bis zu 72 Wochen.

Falls Sie Ihre Angehörigen im Todesfall absichern wollen, ist eine Risikolebensversicherung sinnvoll. Wenn Sie Ihre Arbeitskraft absichern möchten, ist die Berufsunfähigkeitsversicherung erste Wahl.

Selbst wenn Sie keine Berufsunfähigkeits- oder Risikolebensversicherung haben und auch keine gesetzliche Absicherung einspringt, ist es trotzdem sehr häufig günstiger, wenn Sie auf diese teure, spezielle Absicherung der Kreditraten verzichten.

Wie kündige oder widerrufe ich eine Restschuldversicherung?

Wenn Sie bereits eine Restschuldversicherung abgeschlossen haben, können Sie diese in der Regel kündigen und zumindest einen Teil der gezahlten Einmalprämie zurück erhalten.

- Für eine ordentliche Kündigung müssen Sie die vertraglich festgelegten Fristen beachten.

- Wenn Sie eine Restschuldversicherung kündigen, beachten Sie, dass es sich bei Darlehens- und Versicherungsvertrag um zwei unterschiedliche Verträge handelt. Den einen Vertrag aufzulösen, heißt nicht, dass dies auch für den anderen gilt. Nehmen Sie im Rahmen einer Umschuldung beispielsweise einen neuen Kredit auf, müssen Sie Ihre Restschuldversicherung beim alten Anbieter separat kündigen.

- Möglicherweise können Sie die Restschuldversicherung widerrufen, falls die Widerrufsfrist noch nicht abgelaufen ist. Innerhalb von 14 Tagen, oder bei der Todesfallabsicherung innerhalb von 30 Tagen, nach Abschluss können Sie Ihren Vertrag schriftlich oder per E-Mail widerrufen. Lesen Sie in der Widerrufsbelehrung nach, an wen Sie den Widerruf richten müssen.

- Für Restschuldversicherungsverträge, die zwischen 2018 und Ende 2024 abgeschlossen wurden, galt: Der oder die Kreditnehmer:in muss eine Woche nach Abgabe der Vertragserklärung erneut in Textform über das Widerrufsrecht belehrt werden. Für ab dem 02.01.2025 abgeschlossene Verträge entfällt die nochmalige Widerrufsbelehrung. Seit dem Stichtag ist es gesetzlich verboten, Kreditvertrag und Restschuldversicherung zeitgleich abzuschließen.

- Die Verbraucherzentralen empfehlen, die Kündigung oder den Widerruf per Einwurfeinschreiben vorzunehmen, um den Zugang nachweisen zu können.

Achtung bei Umschuldung: Häufig wird bei Umschuldung der Abschluss einer neuen Restschuldversicherung empfohlen. Davon raten wir ab. Die neue Restschuldversicherung ist in der Regel teurer als die alte Restschuldversicherung, da sie einen höheren Kredit absichert. Auch die Wartezeiten starten erneut. Wer auf die Absicherung nicht verzichten will, sollte dann zumindest die alte Restschuldversicherung beibehalten. Dann ist zwar nur die Rate in bisheriger Höhe versichert, aber Sie sparen dafür die höheren Kosten für die neue Restschuldversicherung, die höhere Zinsbelastung und haben keine neuen Warte- und Kulanzzeiten.

Foto:

Verbraucherzentrale

Rechenbeispiel für Kredit mit und ohne Restschuldversicherungen

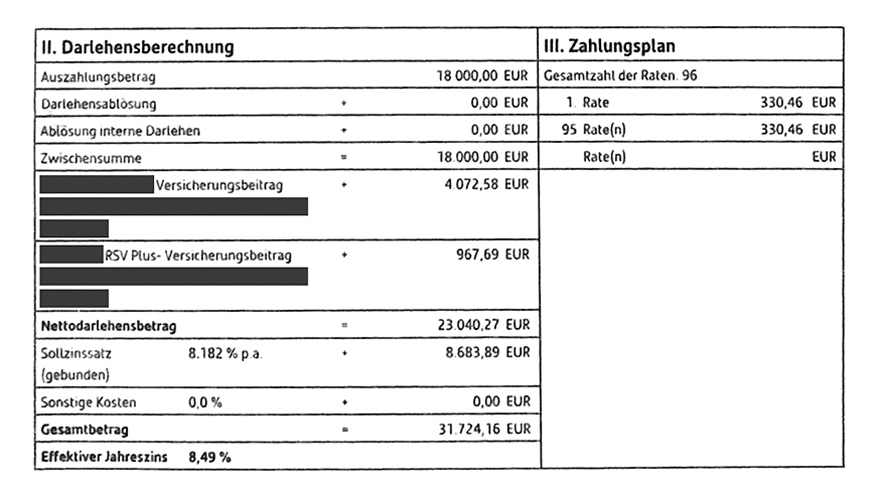

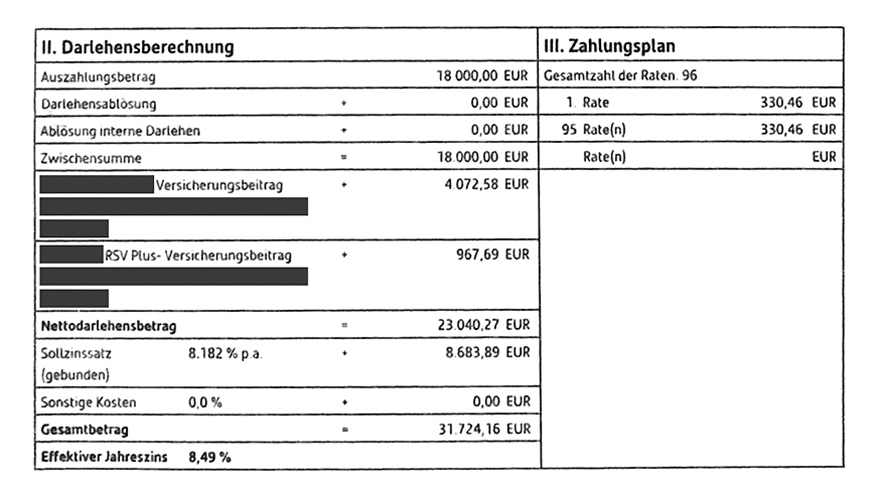

In der folgenden Tabelle finden Sie Angaben aus einem echten Fall, der den Verbraucherzentralen vorliegt.

Quelle: Verbraucherzentrale NRW

In diesem Fallbeispiel wurden – wie es häufig der Fall war – zwei Restschuldversicherungsverträge abgeschlossen. Einmal ein Vertrag unter anderem für die Risiken Arbeitsunfähigkeit und Arbeitslosigkeit mit einer Einmalprämie von 4.072,58 Euro. Und ein zweiter Vertrag für das Todesfallrisiko mit einer Einmalprämie von 967,69 Euro.

Darlehensvertrag mit Restschuldversicherung

| Auszahlungsbetrag | 18.000 Euro |

| Zinsen und Kosten inklusive Versicherungen | 13.724,16 Euro |

| Monatliche Rate (8 Jahre) | 330,46, Euro |

| Effektiver Jahreszins tatsächlich | 16,89 Prozent |

Darlehensvertrag ohne Restschuldversicherung

| Auszahlungsbetrag | 18.000 Euro |

| Zinsen und Kosten ohne Versicherungen | 6.588,33 Euro |

| Monatliche Rate (8 Jahre) | 256,13 Euro |

| Effektiver Jahreszins tatsächlich | 8,49 Prozent |

- Um die Berechnung im Detail nachzuvollziehen, klappen Sie bitte die Seite auf.

Darlehensberechnung mit Restschuldversicherung:

| Ursprünglicher Nettodarlehensbetrag: | 18.000 Euro |

Zusätzliche Restschuldversicherung

(etwa für die Risiken Arbeitsunfähigkeit, Arbeitslosigkeit): | 4.072,58 Euro |

| Zusätzliche Restschuldversicherung (Risikolebensversicherung) | + 967,69 Euro |

| Gesamt Nettodarlehensbetrag: | 23.040,27 Euro |

| + Zinsen 8,182 Prozent pro Jahr: | 8.683,89 Euro |

| = Gesamtbetrag: | 31.724,16 Euro |

| Laufzeit 8 Jahre: | 330,46 Euro monatliche Rate |

| Effektiver Jahreszins: | 16,89 Prozent (sofern Restschuldversicherungen als mit aufgenommenes Darlehen berücksichtigt werden) |

Darlehensberechnung ohne Restschuldversicherung:

| Nettodarlehensbetrag: | 18.000 Euro |

| + Zinsen 8,182 Prozent pro Jahr: | 6.588,33 Euro |

| = Gesamtbetrag: | 24.588,33 Euro |

| Laufzeit 8 Jahre: | 256,13 Euro monatliche Rate |

| Effektiver Jahreszins: | 8,49 Prozent |

Zurückzuzahlender Gesamtbetrag mit Restschuldversicherung: 31.724,16 Euro.

Zurückzuzahlender Gesamtbetrag ohne Restschuldversicherung: 24.588,33 Euro.

Die Zinsen für das Darlehen ohne Restschuldversicherung betragen 6.588,33 Euro. Die Prämien der Restschuldversicherungen und die darauf gezahlten Zinsen ergeben also Mehrkosten in Höhe von 7.135,83 Euro = Gesamtkosten in Höhe von 13.724,16 Euro.

Bei Gegenüberstellung des ausgezahlten Kreditbetrages in Höhe von 18.000 Euro mit den Gesamtkosten in Höhe von 13.724,16 Euro ergibt sich ein Effektivzinssatz von 16,893 Prozent pro Jahr:

| Ursprünglich gewollte Darlehenshöhe: | 18.000 Euro |

| Zinsen für das ursprüngliche Darlehen: | 6.588,33 Euro |

| + Restschuldversicherungen inklusive darauf gezahlte Zinsen: | 7.135,83 Euro |

| = Gesamtbetrag: | 31.724,16 Euro |

| Laufzeit 8 Jahre: | 330,46 Euro monatliche Rate |

| Effektiver Jahreszins: | 16,89 Prozent |

Zusammengefasst bedeutet dies:

- Ohne Restschuldversicherungen zahlen Sie für die ausgezahlte Darlehenssumme in Höhe von 18.000 Euro 8 Jahre lang monatlich 256,13 Euro. An Zinsen zahlen Sie 6.588,33 Euro. Der effektive Jahreszins liegt bei 8,49 Prozent.

- Mit Restschuldversicherung zahlen Sie für die ausgezahlte Darlehenssumme in Höhe von 18.000 Euro 8 Jahre lang monatlich 330,46 Euro. An Zinsen und Kosten für die Restschuldversicherung zahlen Sie insgesamt 13.724,16 Euro. Der effektive Jahreszins beträgt 16,89 Prozent.